来源丨流动的PE

]article_adlist-->

]article_adlist-->

]article_adlist-->Autumn

Equinox

本月,金融AIC股权投资试点获得大范围扩容,业内惊呼期盼已久的长钱资本终于来了。S基金属于私募股权市场的一部分,是否也有望获得金融AIC的部分青睐呢?

2024的最后一个季度注定将是国内整个金融投资圈的忙碌时刻。货币市场迎来“降低存款准备金率”的放水信号,债券市场即将发行“超长期特别国债和地方政府专项债”,地产市场喜提“止跌回稳”和“调整限购及降低存量房贷”的利好,资本市场也沐浴着“引导中长期资金入市”的政策暖风...

就资本市场而言,与以往不紧不慢的的节奏不同,这次针对“中长期资金”政策的落实工作可谓紧锣密鼓,也变得更加直接。

时隔近三年,银行金融资产投资公司(AIC)股权投资的试点首次迎来扩围。8月29日,金融监管总局会同北京市、国家发展改革委召开推进金融AIC股权投资扩大试点座谈会,启动金融AIC股权投资在京试点。

此次银行金融AIC的扩围对私募股权市场而言堪比久旱逢甘霖,只是这原本预期仅限北京和上海的露水在短短一个月不到的时间进一步得到扩大。

9月,金融监管总局印发了《关于做好金融资产投资公司股权投资扩大试点工作的通知》和《关于扩大金融资产投资公司股权投资试点范围的通知》,支持银行金融AIC在总结上海开展股权投资试点工作基础上,稳步扩大试点范围,加大对科技创新的支持力度。

只是在众所周知的北京以外,该试点扩展范围一举囊括了天津、重庆、南京、杭州、合肥、济南、武汉、长沙、广州、成都、西安、宁波、厦门、青岛、深圳、苏州等额外的16城,几乎覆盖了国内所有重要的经济城市。

此外,原本银行金融AIC股权投资试点的金额和比例限制也有所调整,各AIC表内资金进行股权投资的金额占公司上季末总资产的比例由4%提高到10%,投资单只私募股权投资基金的金额占该基金发行规模的比例由20%提高到30%。

银行金融AIC的诞生与发展

]article_adlist-->

]article_adlist-->

银行金融AIC指的是经国务院银行业监督管理机构批准,在中国境内设立的,主要从事银行债权转股权(债转股)及配套支持业务的非银行金融机构。通过成立AIC,银行可以更加灵活地处置不良资产,降低风险敞口,同时也有助于推动实体经济的转型升级和高质量发展。

2016年10月,国务院发布《关于市场化银行债权转股权的指导意见》,拉开了中国新一轮债转股的大幕,“债转股实施机构”这一名词正式出现,随后逐渐演变成金融AIC。

图1:五家银行金融AIC基本情况

资料来源:公开资料

资料来源:公开资料2017年,建设银行、工商银行、农业银行、中国银行和交通银行先后设立各自的金融AIC(见图1),并因后续的业务开展陆续进行了增资(债转股业务资本占用较高)。次年,五大金融AIC也陆续成立了附属子公司,分别为工银资本管理有限公司(工银资本)、建信金投私募基金管理(北京)有限公司(建信金投)、农银资本管理有限公司(农银资本)、中银资产基金管理有限公司(中银资产基金)、交银资本管理有限公司(交银资本)。

2018年4月,央行、原银保监会、证监会、国家外汇管理局发布的《关于规范金融机构资产管理业务的指导意见》(俗称“资管新规”)明确鼓励私募资管产品投资债转股,提出“鼓励充分运用私募产品支持市场化、法治化债转股,降低企业杠杆率”,将银行金融AIC纳入资产管理产品的发行主体。金融AIC与金融资产管理公司(金融AMC)、地方及外资AMC共同组成了我国不良资产行业的收购端。

2020年一季度,原银保监会陆续批准五大金融AIC通过其附属机构(即工银资本、农银资本、中银资产基金、建信金投、交银资本)在上海开展“不以债转股为目的”的直接股权投资业务,进一步强调了投资型金融机构参并开展与上海自贸试验区临港新片区建设以及长三角经济结构调整、产业优化升级和协调发展相关的企业重组、股权投资、直接投资等业务,为金融AIC投资股权市场撕开了一条口子。

2021年底,原银保监会印发《关于银行业保险业支持高水平科技自立自强的指导意见》,提出“鼓励金融资产投资公司在业务范围内,在上海依法依规试点开展不以债转股为目的的科技企业股权投资业务,并在股权投资业务当中建立符合早中期科创企业投资特点的融资和激励约束机制”,标志着金融AIC股权投资业务试点正式开始。

2024年全国两会“部长通道”上,金融监管总局局长李云泽表示,正研究以金融资产投资公司为平台,扩大股权投资试点范围,进一步加大对科创企业的支持力度。

不久后,国务院办公厅于6月印发《促进创业投资高质量发展的若干政策措施》,提出扩大金融AIC直接股权投资试点范围。支持金融AIC在总结上海试点开展直接股权投资经验基础上,稳步扩大试点地区范围,充分发挥金融AIC在创业投资、股权投资、企业重组等方面的专业优势,加大对科技创新的支持力度。

同月,金融监管总局政策研究司司长李明肖在国务院政策例行吹风会上表示,将在依法合规、风险可控的前提下,积极支持相关银行与金融AIC开展业务合作,促进项目信息共享交流,充分发挥好股权融资和债权融资的两种机制、两类优势,积极探索多样化的科技创新金融服务模式。

随后,便是8月和9月,五大行金融AIC的股权投资试点被扩围至18城。

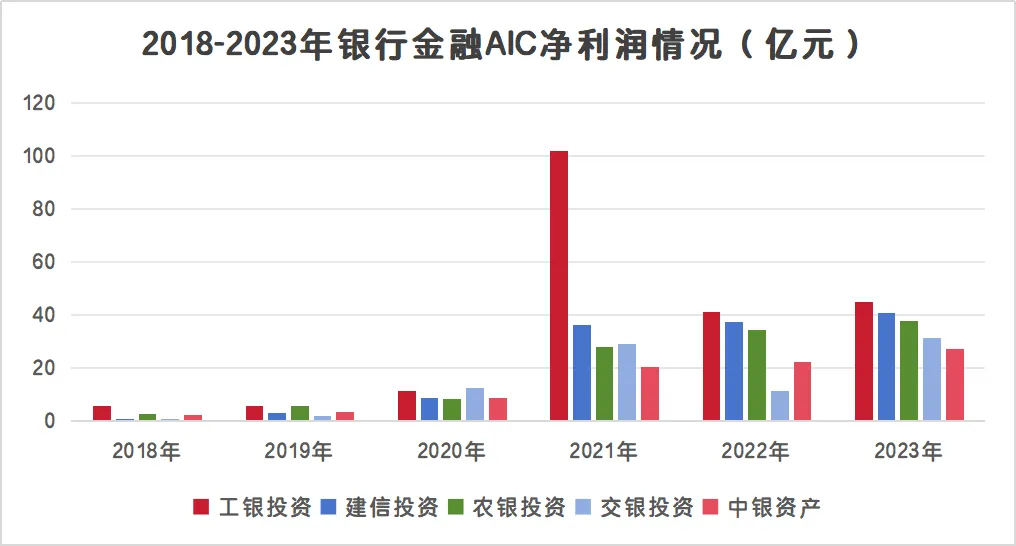

图2:五家银行金融AIC的净利润(亿元)

资料来源:银行年报

资料来源:银行年报根据五大行最新的年报数据(见图2),成立至今的五大金融AIC的年度业绩数据十分亮眼,几乎每年都能保持净利润的同比正向增长。虽然2022年出现了同比下滑,但整体仍实现146亿的净利润,数据真实原因在于2021年金融AIC的业绩大爆发,实现了同比近340%的净利润增长。2023年,五大金融AIC的合计净利润再次同比增长24%至181亿美元。

资料显示,美诺转债信用级别为“AA-”,债券期限6年(本次发行的可转债票面利率设定为:第一年为0.4%、第二年为0.6%、第三年为1.0%、第四年为1.5%、第五年为1.8%、第六年为2.0%。),对应正股名美诺华,正股最新价为10.08元,转股开始日为2021年7月20日,转股价为25.84元。

图3:五家银行金融AIC的净利润比较

资料来源:银行年报

资料来源:银行年报如果将五大金融AIC的业绩进行相互比较,则工银投资2023年实现净利润最多,达到44.73亿元,然后依次是建信投资40.89亿元、农银投资37.67亿元、交银投资31.25亿元和中银资产27.11亿元。

增速方面,交银投资净利润同比大增178.02%,显著跑赢同业,但其他四家金融AIC净利润也实现了同比正增长,从高到低依次为中银资产21.03%、建信投资9.77%、农银投资9.44%和工银投资8.91%。

此外,五家金融AIC的总资产规模也显著扩张,从2018年末的1510.59亿元增长至2023年末的5826.46亿元,从高到低依次是工银资产(1786.25亿元)、建信投资(1288.99亿元)、农银投资(1221.31亿元)、中银资产(879.17亿元)和交银投资(650.74亿元)。

在股权投资方面,根据财联社的统计,截至目前,五家金融AIC已累计认缴出资股权投资基金2776.88亿元,合计投资已备案基金161支。其中,2019年,金融AIC认缴出资股权投资基金总额达到峰值,为702亿元 ,较2018年增长近5倍。但此后,该数额出现回落,2020年至2023年分别为522亿元、344亿元、459亿、371亿元。2024年截至目前,五家金融AIC认缴出资股权投资基金为350亿元。期间,工银投资、农银投资、建信投资、交银投资以及中银资产作为LP出资次数分别为56次、38次、30次、26次以及22次。

S基金与金融AIC的适配性

]article_adlist-->

]article_adlist-->

股权投资试点扩围后,金融AIC究竟会投资哪些细分的资产类别呢?我们认为,S基金算得上是与银行金融AIC投资偏好最为适配的资产类别之一。

首先,S基金够“明”。通常S基金参与的投资交易通常处在被投基金的投资期末端或者退出期,此时被投基金投资组合的透明度较高,底层资产状况也相对较为清晰。所以,S基金投资踩雷的概率相对盲池基金大大降低。

此处的“雷”不单单指那些失败或者业绩不佳的投资,更是包括某些顽固存在于市场中的“明股实债”项目。作为银行系股权投资工具之一,金融AIC天生应对“明股实债”有所警惕,而S基金投资更具确定性,在预防此类违规交易方面和金融AIC能够完美契合。

此外,对大型商业银行而言,金融AIC是实现内部投贷联动的触手。通过投早、投小、投长期、投硬科技,服务更多科技型企业,将有效改善银行客户结构和业务结构,获得多元化收入,减缓净息差收窄的压力,继续保持稳健发展态势。

S基金在助力银行金融AIC实现投贷联动方面也有独特的作用,可以发挥“时光机”效应,捕捉曾经错过优质基金和底层公司,延伸投贷联动的辐射范围。

其次,S基金够“稳”。因为消除了私募股权投资J曲线的影响,S基金往往在投资后不久便能产生DPI,平均回报周期较VC/PE基金更短,风险调整后的回报水平也不逊色后者。

金融机构资本投资首要的基础诉求是资金的安全性,因此,以客户储蓄为核心的银行系资本也更看重投资过程的稳定性。比起GP季报中的大起大落,它们更倾向于缓慢增长的节奏,哪怕最终的收益不及那些一枝独秀的“本垒打”投资。

S基金投后能立刻产生回报的模式与银行系的投资习惯、预期均十分合拍。尤其S交易往往还伴随着“折扣”,这种交易模式与金融AIC处理不良资产的过程很像,

最后,S基金够“宽”。这里的款既有针对整个S基金赛道的,也有针对银行系LP的。

针对整个S基金赛道,国内尚处于起步阶段,年交易规模在600-700亿人民币的水平,而海外成熟S市场的交易规模已超过1100亿美元。这一落差折射出人民币S市场在未来有着很宽的发展空间,未来也有望出现像Ardian、黑石Strategic Partners一样的百亿级人民币S巨头。

银行金融AIC越早与潜在的人民币S巨头绑定,越能够加强与它们的关系,确保在其未来抢手的募资中有一席之地。

针对于银行系LP,根据晨哨去年针对45只主流人民币S基金背后LP的出资统计,银行类LP仅有一家,且为旗下理财子公司。这说明了目前银行系资金在S基金出资方面远远不算充分,同类资本的出资竞争也较小。S基金作为私募股权多元化配置的一部分,不仅有着前文所提到的优势,也能起到投资分散化的作用。此次银行金融AIC股权投资的敞口松绑,是其进入S基金市场的绝佳时刻。

图4:银行金融AIC可投资股权板块的上限(基于2023年底)

资料来源:银行年报

资料来源:银行年报根据新规10%的股权投资上限,以2023年底五家金融AIC的总资产规模为基准,它们能够用于股权投资的资本约为580亿元(见图4)。然而,目前主流人民币S基金的规模大都在10亿左右的规模,已公开的S基金累计规模约260亿,所以哪怕金融AIC将10%-20%左右的敞口留给S基金,都是一股不得小觑的力量。

此外,有了金融AIC等新资本的支持,人民币S基金有望在规模上更上一层台阶。按照一般私募股权基金单个投资不超过总规模1/10的要求,市场化S基金也有能力竞逐一些更大规模的优质资产,新的市场格局可能自此被打开。

尾声

截至发稿前,笔者获悉已有金融AIC正在物色S领域的交易机会。看来,先行者已经开始行动。

想讨论内容可添加笔者微信:]article_adlist--> ]article_adlist-->

]article_adlist-->有份额转让需求或业务相关问题

可加流动君微信:

]article_adlist-->

]article_adlist-->晨哨集团是国内最早参与到PE二级市场的平台型机构,在过去的几年里,我们创造了S基金行业的多个第一:

2018年,晨哨发布了市场上第一份全球PE二级市场白皮书;

2021年5月,晨哨发布了全市场的第一份权威的S基金评选榜单;

2021年底,晨哨成为北股交和上股交两大国家级S交易所的第一批战略合作机构;

2022年9月,晨哨联合上股交成功举办了全市场第一届高级S基金研修班;

2022年11月,晨哨主办了全市场第一个以退出为主题的专业论坛:私募股权基金流动性峰会;

同时,晨哨在峰会上发起了第一个全国性的覆盖S市场全链条的联盟组织“PE二级市场联盟”。

2023年10月,晨哨协助策划发起了全国第一只S母基金——无锡尚贤湖S母基金;

2024年2月,推动上股交S交易所设立第一个分中心——虹桥基金小镇分中心;

2024年4月,推动发起福建省第一只S母基金——自贸领航S母基金。

在股权一级市场,S是绝对的蓝海!

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP